월간특집이슈

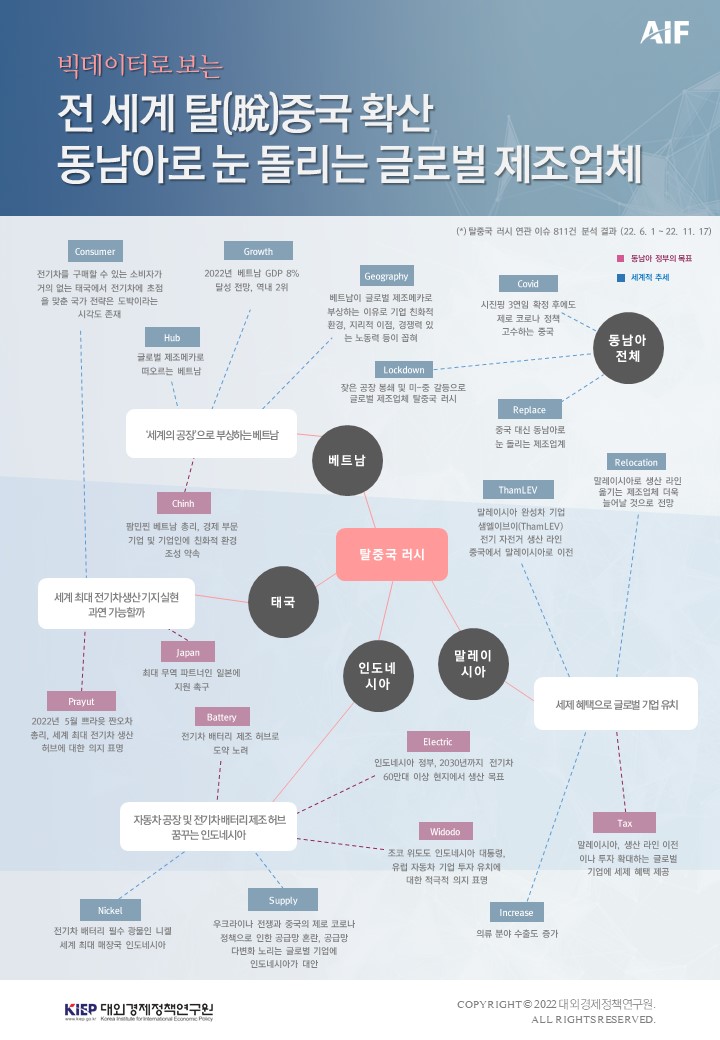

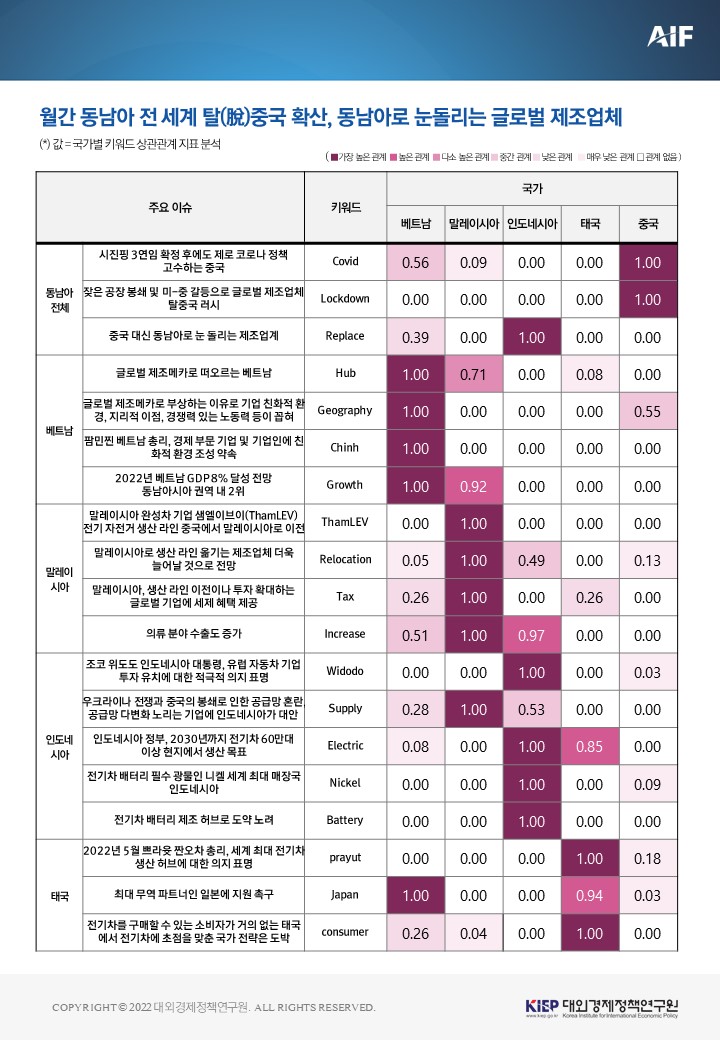

[월간정세변화] 전 세계 탈(脫)중국 확산, 동남아로 눈 돌리는 글로벌 제조업체

동남아시아 일반 EMERiCs - - 2022/11/30

첨부파일

제조업 탈(脫)중국 움직임, 수혜자는 동남아

여전히 ‘제로 코로나’ 정책 고수하는 중국… 글로벌 제조업체 탈중국 러시

중국 정부가 제로 코로나(Zero Covid) 정책을 고수하기로 하면서 글로벌 제조업체들이 중국을 떠나는 이른바 ‘탈(脫)중국 러시’가 이어지고 있다. 물류 경제 전문 컨설팅 기업인 MDS 트랜스모달(Transmodal)에 따르면 의류, 액세서리, 신발류, 가구, 여행용품 등 핵심 소비재 범주에서 중국산 제품의 시장 점유율이 계속해서 떨어지고 있다. MDS 트랜스모달의 안토넬라 데오도로(Antonella Teodoro) 수석 고문은 “글로벌 기업들이 ‘세계의 공장’ 중국을 대체할 만한 곳을 물색하고 있는데, 인건비가 싸면서도 중국 시장과 가까운 베트남이 최적지라는 평가를 받으며 큰 주목을 받고 있다”고 밝혔다.

글로벌 제조메카로 떠오르는 베트남… 말레이시아와 방글라데시 의류 분야 수출도 증가

글로벌 해운기업 MSC가 2022년 7월 베트남 해운공사(Vietnam Maritime Corporation)와 합작하여 호찌민 시티(Ho Chi Minh City) 인근에 컨테이너 환적 터미널(transshipment container terminal)을 짓기로 하는 등 제조업 메카로서 베트남의 발전에 대한 기대감이 높아지고 있다. 베트남 통계청(Vietnams General Statistics Office)에 따르면 베트남이 2022년 1/4분기 경제성장률은 전년 대비 5.03%를 기록해, 해당 분기 성장률이 4.8%에 머무른 중국을 따돌렸다. 특히, 2022년 1/4분기 베트남의 무역량이 전년 대비 14.4% 늘어난 1,763억 5,000만 달러(한화 약 233조 258억 원)에 달했다. 해당 분기 중국의 위안화 표시 무역 성장률은 10.7%에 그쳤다.

베트남의 대미(對美) 교역량은 괄목한 수준으로 증가하고 있다. 2020년만 해도 630억 달러(한화 약 83조 1,903억 원)였던 베트남의 대미 무역액은 1년 만에 810억 달러(한화 약 106조 9,589억 원)로 껑충 뛰어 사상 최고치를 기록했다. 베트남 제조업체들이 만들어 낸 가구, 신발류, 가방을 포함한 여행 용품의 세계 수출시장 점유율은 2016년에 각각 8%, 12%, 6%였는데, 2022년에 이들의 시장 점유율이 17%, 16%, 10%로 큰 폭으로 확대됐다. 덕분에 외국인 자본도 베트남 시장으로 빠르게 유입되고 있는데, 홍콩 최대의 재벌그룹 청쿵그룹의 창립자인 리자청(李嘉誠, Li Ka-shing)도 베트남 인프라 구축에 수십억 달러를 투자하겠다고 나섰다.

말레이시아와 방글라데시의 의류 제조업체들도 글로벌 제조기업들의 탈중국 행렬에서 이익을 톡톡히 보고 있다. 2016년 세계 의류 수출시장에서 10%를 차지했던 방글라데시 의류 제조업체들의 시장 점유율은 2022년에 12%로 확대됐다. 한편, 말레이시아 의류 제조업체들의 세계 시장 점유율은 2019년과 2021년에 18%와 19%로 확대됐으나, 2022년에는 14%로 떨어져 6년 전 수준으로 회귀하였다.

‘세계의 공장’으로 부상하는 베트남

2022년 베트남 GDP 8% 달성 전망, 동남아시아 권역 내 2위

2022년 10월 베트남 정부는 2022년도 국내총생산(GDP)이 당초 목표 구간이었던 6~6.5%를 넘어 8%대 고도성장을 이룰 것으로 전망하고 있다. 베트남의 2022년도 전체 수출액도 전년 대비 9.5% 증가해 3,680억 달러(한화 약 486조 1,363억 원)에 도달하리라 기대된다. 또한, 2022년도에 베트남으로 유입되는 외국인직접투자(FDI, foreign direct investment)도 전년 대비 6.4~11.5% 증가한 210억~220억 달러(한화 약 27조 7,470억 원~ 29조 727억 원)에 이를 것으로 점쳐진다. 특히, 2022년 3/4분기 베트남의 전년 동기 대비 GDP 성장률은 무려 13.67%를 기록해 동남아시아 지역에서는 말레이시아에 이어 2위를 차지했다. 이에, 베트남 정부는 거시경제적 안정을 보장하고자 2022년 남은 기간 통화정책을 유연하면서도 신중하게 가져가겠다고 밝혔다. 한편, 팜민찐(Phạm Minh Chính) 베트남 총리는 글로벌 경기 전망이 어두워지고 있음을 지적하면서 2023년도 베트남 경제 전망치를 6.5%로 합리적으로 잡겠다고 발언했다. 팜민찐 베트남 총리는 2022년도 국가 경제 성장 실적이 너무나도 좋아 기준점이 높아졌기 때문에 2023년 성장률 목표가 다소 낮아질 수밖에 없다고 설명했다.

베트남이 글로벌 제조메카로 부상하는 이유: 기업 친화적 환경, 지리적 이점, 경쟁력 있는 노동력

베트남이 글로벌 제조업 메카로 떠오르는 데에는 여러 가지 이유가 있는데, 기업 친화적 환경과 지리적 이점, 그리고 경쟁력을 갖춘 노동력 등이 손꼽힌다. 세계은행(World Bank)이 발표한 2020년 친기업 환경 보고서(Doing Business 2020 report)에 따르면, 베트남은 조사 대상 190개 국가 가운데 70위를 차지했다. 특히, 유에스 뉴스 앤드 월드 리포트(US News and World Report)가 78개국을 대상으로 조사한 보고서에서는 2021년 기준 베트남의 친기업 환경 순위가 전년 대비 5계단 오른 7위로 나타나 눈길을 끌었다. 그 덕분에 2021년에 GDP 대비 2%에 머물렀던 베트남의 FDI 유치 실적이 6%로 크게 개선됐다. 중국과 가깝다는 지리적 이점도 투자 대상으로 베트남의 매력을 돋우는데 한몫 거들고 있다. 베트남의 해안선은 3,200㎞에 달하고 2022년 1월 기준 항구는 114개나 된다. 하이퐁(Hai Phong)과 같은 도시는 중국의 제조업 허브 도시 선전(深圳)과 불과 865㎞ 거리에 위치한다. 따라서, 베트남에 생산거점을 두게 되면 물류비를 아낄 수 있고, 새로운 공장이 기존 공급망과 유리되어 공급사슬이 망가지는 위험도 피할 수 있게 된다. 게다가 베트남에는 6,000만 명이나 되는 노동인구가 있다. 베트남 국민의 노동 참여율은 76%나 되는데 노동자 수가 매년 100만 명씩 늘고 있다. Y세대(Generation Y)라 불리는 1976~1995년생 젊은 노동자가 전체 노동력의 35%를 차지한다. 노동자 95%가 글을 읽을 수 있고, 88%는 고등학교에 다녔으며, 5%는 영어를 능숙하게 구사한다. 한편, 10월 12일 팜민찐 베트남 총리는 경제 전(全) 분야에서 기업하기 좋은 환경을 조성하겠다고 약속하였다.

세제 혜택으로 글로벌 기업 유혹하는 말레이시아

말레이시아, 생산 라인 이전이나 투자 확대하는 글로벌 기업에 세제 혜택 제공

말레이시아의 페낭(Penang)주가 생산 라인을 이전하거나 투자를 확대하는 글로벌 기업에 세제 혜택을 제공하기로 했다. 리카춘(Lee Kah Choon) 페낭주 총리는 “페낭은 입주 기업들이 바로 활용할 수 있는 인프라가 잘 갖춰져 있고, 글로벌 기업들이 페낭으로 이전하여 지역의 경제 성장을 촉진하게 될 것”이라고 밝혔다. 특히, 페낭뿐만 아니라 말레이시아 전체가 지진과 태풍으로부터 안전하기 때문에 기업들의 생산 활동에 유리하다는 것이 리카춘 페낭주 총리의 설명이다. 2021년 페낭의 수출액은 3,540억 링깃(한화 약 105조 1,222억 원)으로 역대 최고 수준을 기록했고, 전기 및 전자제품과 의료 장비가 페낭주 수출액의 약 80%를 차지했다. 2022년 1~8월 수출액도 전년 동기 대비 30% 증가한 2,910억 링깃(한화 약 86조 4,342억 원)을 기록해 국가 수출 전체의 29%를 담당하고 있다. 한편, 말레이시아 정부는 자본지출 5억 링깃(한화 약 1,485억 원)인 신규 투자 기업에 최장 15년 동안 특별세율을 적용하는 등 세제 인센티브 혜택을 제공하고 있다.

말레이시아 완성차 기업 샘엘이브이(ThamLEV), 전기 자전거 생산 라인 중국에서 말레이시아로 이전… 말레이시아로 생산 라인 옮기는 제조업체 더욱 늘어날 것으로 전망

말레이시아 사업가 케빈 분 키앗 탐(Kevin Vun Kiat Tham)이 설립한 전기 자전거 제조 스타트업인 탐엘이브이(Thamlev)가 생산거점을 중국에서 말레이시아로 옮길 계획이라고 발표했다. 말레이시아 사바(Sabah)주가 고향인 케빈 분 키앗 탐 사장은 중국의 전기차 호황에 편승하여 중국에서 탐엘이브이를 설립한 바 있다. 케빈 분 키앗 탐 사장은 “동남아시아 인구가 6억 5,000만 명이나 되지만 아직 전기차 제조업체는 손가락에 꼽을 정도라, 이미 전기차 제조업체가 500개가 넘는 중국과 비교할 때 경쟁이 덜하여 앞으로 말레이시아로 생산라인을 옮기는 제조업체가 더 증가할 것으로 본다”고 밝혔다.

탐엘이브이는 말레이시아에서의 경량 전기차(LEV, light electric vehicle) 사업에도 1억 링깃(한화 약 297억 원)를 투자할 계획이라고 밝혔다. 5년 동안 설비, 연구개발, 생산 등에 투자금이 투입될 전망이며, 이를 통하여 말레이시아가 LEV 허브로 도약할 수 있을 것으로 기대된다. 전동 모페드(eMoped), 전동 오토바이(eMotorcycle), 전동 마이크로카(eMicrocar) 등 소형 차량이 LEV로 분류된다. 말레이시아 정부는 국가자동차정책(National Automotive Policy)을 수립하고 말레이시아를 전기차 제조, 설계, 지속가능한 기술 개발 분야에서 선도국으로 전환시킨다는 청사진을 제시한 바 있다. 탐엘이브이는 말레이시아 쿠알라룸푸르(Kuala Lumpur)의 발라콩(Balakong)에 전기차를 월 500대 생산할 수 있는 공장을 보유하고 있다.

자동차 공장 및 전기차 배터리 제조 허브 꿈꾸는 인도네시아

조코 위도도 인도네시아 대통령, 유럽 자동차 기업 투자 유치에 대한 적극적 의지 표명

조코 위도도(Joko Widodo) 인도네시아 대통령이 유럽 자동차 기업들로부터 국내 전기차 산업 투자를 받기 위해 적극적으로 움직이고 있다. 조코 위도도 인도네시아 대통령은 메르세데스-벤츠(Mercedes-Benz), BMW, 폴크스바겐(Volkswagen) 같은 독일 완성차 브랜드가 니켈 제련소와 전기차 배터리 생산 시설 등 전기차 공급사슬을 인도네시아로 이전할 수 있다고 밝혔다. 인도네시아 정부는 2030년까지 국내 4륜 전기차 생산량을 연간 60만 대 이상으로 확대한다는 목표를 수립한 바 있다.

또한, 조코 위도도 대통령은 미국 전기차 제조사인 테슬라(Tesla)가 인도네시아에 배터리 공장뿐만 아니라 전기차의 생산 공장도 건설하도록 설득하고 있다. 미국 완성차 업체 포드(Ford)를 비롯해 현대자동차, 스즈키(Suzuki), 도요타(Toyota) 등 동북아 자동차 업체들이 인도네시아 전기차 생태계 구축에 참여하도록 유도하겠다는 것이 조코 위도도 인도네시아 대통령의 구상이다. 한편, 일론 머스크(Elon Musk) 테슬라 최고경영자(CEO)는 조코 위도도 인도네시아 대통령과 직접 만나는 등 인도네시아 투자에 대한 비상한 관심을 드러내기도 했다.

세계 최대 니켈 광물 매장국 인도네시아, 전기차 배터리 제조 허브로 도약 노려

미국 정부가 중국산 리튬이온 배터리 수입 의존을 줄이기 위해 인도네시아와 호주 간의 리튬 공급사슬 협력에 기대를 걸고 있다. 스티븐 치아보(Steven Ciobo) 호주 통상·관광·투자부 장관은 “세계 최대 시장을 보유한 미국이 리튬과 희토류 산화물(rare earth oxides) 같은 중요 원자재의 안정적인 공급망을 계속 확보하는 데 심혈을 기울이고 있다”고 밝혔다. 이에, 인도네시아·호주 포괄적경제동반자협정(IA-CEPA, Indonesia-Australia Comprehensive Economic Partnership Agreement)에 걸리는 기대도 커지고 있다. IA-CEPA를 십분 활용하여 호주에서 채굴된 리튬을 인도네시아에 가져가 가공하여 미국에 수출하면 된다는 것이 스티븐 치아보 장관의 설명이다. 인도네시아는 전기차 배터리를 생산하기 위해 매년 수산화리튬(lithium hydroxide)을 필요로 하는데, 이를 대부분 중국과 칠레로부터 수입한다. 반면, 호주는 세계 최대의 리튬 수출국가로서 2020년 세계 리튬 공급량의 46%를 홀로 담당했다. 2023년 호주의 리튬 수출액은 94억 달러(한화 약 12조 4,928억 원)에 달할 전망이다.

확인된 리튬 매장량이 680만 톤에 달할 정도로 미국 역시 풍부한 리튬 자원을 보유하고 있지만, 미국에서 개발된 리튬 광산은 네바다(Nevada)주 한 곳 뿐이다. 스탠더드앤드푸어스(S&P)에 따르면 2022년 2/4분기 중국의 대미(對美) 리튬 수출량은 10만 9,017톤이었고, 이는 미국의 전체 리튬 수입량의 73.5%에 달하는 양이다. 한편, 2022년 1/4분기 미국의 대중(對中) 리튬 수입량은 전체 77.5%인 11만 81톤에 달한 바 있다.

태국, 세계 최대 전기차 생산 기지 실현 과연 가능할까

2022년 5월 쁘라윳 짠오차 총리, 세계 최대 전기차 생산 허브에 대한 의지 표명하며 일본에 지원 촉구…한계점 있다는 시각도

2022년 5월 쁘라윳 짠오차(Prayut Chan-o-cha) 태국 총리가 태국을 세계 최대의 전기차 생산 허브로 만들겠다는 비전을 제시하고 일본에 도움을 요청했다. 일본 매체 닛케이(Nikkei)가 주최한 제27회 아시아 미래 국제회의(27th International Conference on the Future of Asia)에 참석한 쁘라윳 짠오차 태국 총리는 선진 산업 허브로 조성할 동부경제회랑(EEC, Eastern Economic Corridor)에 외자 유치를 용이하게 할 목적으로 디지털 기술 및 교통 서비스를 비롯한 기초 인프라 개선에 나서고 있다고 발언했다. 태국 정부는 2050년까지 탄소 중립(carbon neutral), 2065년까지 ‘넷 제로(net zero)’ 목표를 달성하겠다고 밝힌 바 있다.

2022년 11월 태국 정부 대변인은 중국 전기차 제조사 BYD, 미국 완성차 업체 포드(Ford), 독일 완성차 업체 메르세데스-벤츠(Mercedes-Benz), BMW 등 세계적인 자동차 생산업체들이 태국을 동남아시아와 아시아 시장 진출을 위한 생산거점으로 선택하고 있다고 밝혔다. 태국 국내 업체인 에너지 앱솔루트(Energy Absolute)는 차층사오(Chachoengsao)주에 동남아시아 최대 리튬 배터리 공장을 보유하고 있다.

하지만 태국은 동남아시아에서 싱가포르 다음으로 낮은 출산율을 기록하고 있어, 산업 발전에 필요한 노동력을 제공하기 어려워질지도 모른다는 우려가 나오고 있다. 2000년부터 2021년 사이 태국에서는 20~24세 인구가 20%나 감소했다. 특히, 코로나19 팬데믹 기간인 2020~2021년 태국에서는 출생자 수가 급감하면서 전체 유아의 수가 8%나 줄었다. 태국 중산층과 노동자 가구의 부채 부담이 늘어나고, 물가상승에 불안정 고용에 대한 불안감까지 겹치면서 출산을 기피하는 사회 분위기가 형성되고 있는 것으로 보인다. 태국의 가계 부채는 국내총생산(GDP) 대비 90%에 이른다. 게다가, 최근 10년 동안 태국에서 대학 등록자 수가 인구 감소분보다 더 빠르게 줄어들고 있어 노동력의 질적 하락도 우려된다. 2010년 초 태국의 대학 진학률은 50%대로 정점을 찍었다가 최근에는 40~45%로 낮아졌다. 2015년에서 2019년 사이 학사 과정에 등록한 태국 학생의 수는 18%가량이나 감소했다.

본 페이지에 등재된 자료는 운영기관(KIEP) 및 EMERiCs의 공식적인 입장을 대변하고 있지 않습니다.

| 이전글 | [월간정세변화] 고등교육 받은 청년층이 주요 타겟, 동남아 인신매매 범죄 심각 | 2022-10-31 |

|---|---|---|

| 다음글 | [월간정세변화] 중국과 아세안 국가들, 상호 국익을 위해 협력 확대 추세 | 2022-11-30 |