베트남 과자(스낵) 시장 동향

베트남 KOTRA 2022/06/16

- 베트남 2021년 스낵 시장 규모 49억 8,000만 달러 기록, 2025년까지 41% 증가 전망

- 베트남 스낵 트렌드는 건강과 웰빙, 그리고 짭짤하고 고소한 ‘SAVORY’

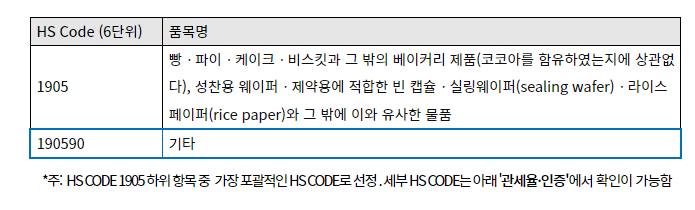

상품명 및 HS Code

베트남 스낵 시장 동향

코로나19로 집에서 보내는 시간이 늘어나면서 간식 수요가 증가한 덕분에 베트남 과자시장이 성장세를 이어가고 있다. Statista통계 자료에 따르면, 베트남의 스낵 시장 규모는 지난해 49억8,000만 달러를 기록했으며, 소비량은 8억 860만 kg로 2025년까지 약 41.57% 증가하여 70억5,000만 달러 규모로 성장할 전망이다.

먼저 베트남의 1인당 스낵별 소비율을 살펴보면 ‘21년 기준 쿠키 및 크래커가 약 32.21%로 가장 높은 소비율을 차지했고 그 외에 또띠아칩, 플립 및 프렛즐이 17.84%, 감자칩이 약 2.14%를 차지했다. 이러한 스낵 소비 구조는 ‘25년까지 동일하게 유지될 것으로 보이며 매년 점차 증가하는 추세를 유지할 전망이다. 다음으로, 베트남의 연령별 스낵 판매율은 25-34세(33.4%), 35-44세(24.3%), 18-24세(17.2) 등의 순으로 안정된 소득을 바탕으로 스낵 구입이 이루어짐을 시사한다.

베트남의 스낵 트렌드 ① 건강과 웰빙

최근 스낵시장 동향을 보면 기존 제품을 재해석한 크로스오버 스낵이나 채식주의자나 건강을 생각하는 소비자를 공략한 제품이 소비자들로부터 호응을 얻고 있다. 이외에도 간식뿐만 아니라 식사 대용으로도 가능한 신선한 재료로 만든 스낵, 매운맛을 가미한 스낵 등도 인기가 더해지는 추세이다. 특히, Oishi 브랜드 제품의 경우 맛과 선택이 다양한 저지방 스낵이기 때문에 베트남에서 가장 인기있는 스낵으로 자리잡았다.

베트남의 스낵 트렌드 ① 짭짤하고 고소한 맛의 ‘SAVORY’

대표적으로 Lay’s의 서비 브랜드인 Poca는 감자를 주원료로 하여 맛을 낸 스낵인데, 짭짤하고 풍미있는 스낵을 생산하고 있어 10대들에게 큰 호응을 얻고 있다. 대표적으로 치즈, 칠리, 바베큐 맛이 인기가 많다. 그 외에, 오리온의 Toonis, Ostar, Wing 또한 베트남에서 인기있는 제품들이다.

수입규모 및 동향

2021년 기준, 베트남 스낵(HS code 1905) 수입 규모는 약 1억9,756만 달러로 2020년 대비 16.9%의 높은 성장세를 보였다. 주요 수입국은 인도네시아(35.78%), 중국(23.56%) 태국(11.93%)으로, 상위 3개 국가가 2020년 전체 수입액의 71.26% 비중을 차지했다. 한국은 베트남 스낵 시장의 5위 수입국으로 3개년 연속 동일한 순위를 유지하고 있으며, 2021년 기준 약 893만 달러의 수입을 기록했다. 한편, 코로나19 여파로 대부분 상위 수입국으로부터 수입이 감소한 반면 중국, 프랑스, 독일은 ‘20년 대비 각각 128.43%, 37.91%, 27.93%의 성장을 기록했다.

경쟁동향

스낵 시장은 가공된 재료에 따라 칩, 견과류 및 과일 또는 전분과 같은 다른 재료가 포함된 가공 스낵의 세가지 주요 범주로 나눌 수 있다. 베트남의 제품 별 가격 구조는 가공 스낵 33%, 견과류 30%, 칩 24%를 차지한다.

이러한 스낵 시장의 주요 플레이어로는 오리온 푸드 비나, Mondelez Kinh Do, Liwayway 등이 있다.

오리온 푸드 비나는 짭짤한(savory) 스낵과 퍼프 스낵에서 가장 큰 점유율을 차지하고 있는 베트남의 주요 스낵 기업이다. 쌀 뻥튀기 등과 같이 팽화 과정을 거쳐 부드러운 식감을 가진 팽화 과자(퍼프 스낵)은 외각 지역의 소규모 식료품점에서 도시 지역의 대형 슈퍼마켓에 이르기까지 유통 측면에서 매우 폭넓은 보급률을 누리고 있어 스낵 소비자들 사이에서 가장 먼저 떠오르는 제품이다. 그 외에도 Oishi, Toonies 및 Poca와 같은 유명한 기존 브랜드들은 저렴한 단가를 바탕으로 소비자들에게 높게 평가받고 있으며 베트남에서 매우 친숙한 브랜드로 자리잡았다.

이에 이어, 베트남 스낵 2위 업체인 Mondelez Kinh Do는 스위트 비스킷, 스낵바, 과일 스낵 등을 지속적으로 선도하고 있으며 다양한 제품 포트폴리오를 보유하고 있다. 참고로, 미국 제과, 신음료기업인 Mondelez International은 베트남에 기반을 두고 동남아시아 시장에서 비스킷, 소프트 케이크 및 계절 월병과 같은 제과 제품으로 유명한 Kinh Do Corp를 2016년 8월에 인수하여 회사명을Mondelez Kinh Do로 변경하여 베트남 시장에서의 입지를 공고히 했다.

그 외에 기타 국제 플레이어들은 베트남의 급속한 서구화 덕분에 스위트 비스킷과 같은 프리미엄 제품의 판매를 주도하고 있다. 필리핀의 유명 브랜드 Oshi를 보유한 Liwayway Saigon Food Industry Co., Ltd.는 베트남 시장에 진출한 최초의 다국적 브랜드 중 하나이며 스낵 외에도 쿠키, 사탕 및 청량 음료를 개발중이다.

유통구조

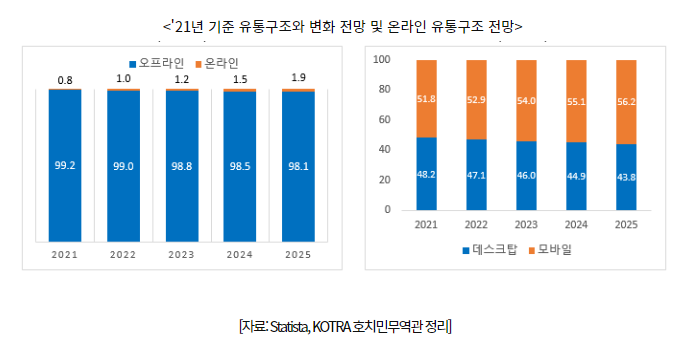

코로나19 시기에 대부분의 업체들이 온라인 마케팅에 집중하긴 했으나, 그래도 아직까지 스낵 시장의 판매는 99%이상 오프라인 매장을 통해 이루어 지고 있다. 결제 시스템의 다양화, 간편성 등의 이유로 2025년까지 온라인 구매율은 소폭으로 증가할것으로 예상되며 스낵류는 대체로 매장에서의 구매가 주를 이룰 전망이다. 한편, 베트남은 아시아에서 스마트폰 및 인터넷 보급률이 높은 국가이므로 온라인 구입에 대한 수요는 계속해서 증가할 전망이다.

관세율·인증

베트남 스낵 제품의 관세율은 15~40%로 제품별로 상이하며 AKFTA, VKFTA 원산지 증명 발급 시, 모두 0%의 세율 혜택을 받을 수 있다.

베트남 내 과자 수입과 관련한 특별한 수입 규제는 없으며 시행규칙 39/2018/TT-BTC(시행규칙 38/2015/TT-BTC의 16조에 대한 개정)의 1조 5항과 시행규칙 15/2018/ND-CP을 따라 수출입 신고서, 계약서, 인보이스, 식품위생 및 품질검사등록증, 선하증권(Bill of loading), 원산지 증명서(필요 시)가 요구된다.

시사점

가계소득 증가와 코로나19로 ‘건강과 웰빙’에 대한 관심이 제고되면서 베트남 스낵 시장에서도 유기농, 저염, 저당 등 건강 및 식품 안전을 강조한 제품이 연이어 출시되어 판매되고 있다. 외국기업들의 제품들은 현지 기업 대비 다소 높은 가격군을 형성하고 있지만 명확하게 원재료의 성분이 공개돼 있기 때문에 글로벌 브랜드의 제품을 선호하는 추세이다. 베트남이 ASEAN 국가 중 소비가 굉장히 활발히 이루어지는 국가이지만, 그만큼 경쟁이 치열한 시장이기도 하다. 그러나 베트남 내에 최대 스낵기업의 시장 점유율이 2-30%인 점을 감안한다면, 아직까지 우리 기업의 진출 성장 여력이 충분하다고 할 수 있겠다. 이에, 우리기업들은 제품의 품질과 위생은 물론 현지 트렌드에 맞는 제품들을 연구하여 베트남 진출을 준비해야 할 것이다.

자료: Statista, Euromonitor, 2022 베트남 수출입 관세북, 베트남 관세 포털(VNTR), 기업별 홈페이지, 현지언론, KOTRA 호치민 무역관 등

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

본 페이지에 등재된 자료는 운영기관(KIEP) 및 EMERiCs의 공식적인 입장을 대변하고 있지 않습니다.

| 이전글 | 말레이시아 로봇 청소기 시장 동향 | 2022-06-16 |

|---|---|---|

| 다음글 | 싱가포르의 디지털 결제 시장 현황 및 동향 | 2022-06-17 |