러시아 기타 조제 식료품(주로 영양제) 시장 동향

러시아 KOTRA 2023/11/13

최근 5개년 평균18% 성장하고 있는 유망시장

수입산 중에서는 독일, 미국산 인기, 자국산의 가파른 성장

유력 온라인 플랫폼 iHerb의 철수, 의무 라벨링 규정 준수 필요

상품명 및 HS Code

상품명: 따로 분류되지 않은 조제 식료품 중 기타 (주로 영양제)

HS Code: 2106.90

시장동향

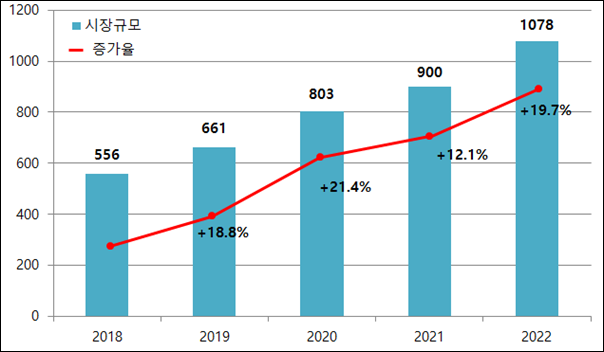

러 유명 마케팅 업체 DSM 그룹에 따르면 러시아 내 영양제 제품에 대한 총 수요는 2018년부터 2022년까지 5년 동안 금액 기준 매년 평균 18%씩 성장했으며, 영양제를 꾸준히 섭취하는 인구의 비율도 매년 5% 이상 증가하고 있다.

2022년의 약국 내에서의 영양제의 판매액은 전년 대비 19.7% 증가한 10억7800만 달러를 기록했고 2023년 상반기에도 전년 동기 대비 7% 증가한 6억1200만 달러를 기록하며 최근에도 높은 성장세를 보이고 있음을 알 수 있다.

이러한 추세에는 코로나19의 여파와 더불어 소비자들의 웰빙에 대한 관심증가가 영향을 끼친 것으로 분석된다.

<2018~2022년 러시아 영양제 시장 규모>

(단위: US$ 백만, %)

[자료: DMS Group]

수입동향 및 대한 수입규모

<2018~2022년 러시아의 HS Code 2106.90 수입통계>

(단위: US$ 백만, %)

[자료: ITC Trademap]

러-우 사태(2022년 2월) 발발 이후 러시아 당국이 공식적 교역 통계자료를 발표하고 있지 않아 정확한 동향을 파악하기는 어렵지만, ITC Trademap의 자료에 따르면, 최근 5년간 러시아의 영양제(HS Code 2106.90) 수입규모는 평균 7억2900만 달러에 달했고, 수입액 기준 최근 5개년 모두 독일로부터 가장 많은 수입이 이뤄졌다. 그 뒤를 잇는 폴란드(8.9%), 중국(8.7%), 미국(8.5%), 오스트리아(5.7%) 등 다른 국가들도 러시아에 매년 400만~600만 달러 내외의 영양제 제품을 공급했던 것으로 나타났다.

한국은 2022년 수출액 기준 4.3%의 점유율(6위)을 기록했고, 5개년 평균 2900만 달러의 수출액을 기록한 바 있다.

<2022~2023년 러시아 HS Code 2106.90 품목 수입 현황>

(단위: 백만 달러, %)

[자료: Globus VED]

최신 자료 검토를 위해 조사한 러 유명 컨설팅 업체Globus Ved의 자료에 따르면, 2022년 1~8월 러시아 내 HS code 2106.90 품목의 수입 규모는 6억 600만 달러로, 전년 대비 7.4% 증가했음을 알 수 있다. 또한 절반이상의 영양제가 속하는 HS code 2106.90.9808 그룹(수입 비중의 69%)의 수입액도 전년 동기 대비 4.3% 증가한 4억 1700만 달러를 기록했음을 확인할 수 있다.

경쟁동향

러시아 시장 내 영양제를 수입&공급하는 주요 기업으로는 KOENIGSHOF GMBH LEBENSMITTELADDITIVE (독일), SOLGAR INC (미국), ADM WILD EUROPE GMBH&CO.KG (독일), HYDROSOL GMBH & CO.KG (독일), SYMRISE AG (독일) 등이 있다.

<23년 1~8월 회사별 HS Code 2106.90 수입>

(단위: %)

[자료: Globus VED]

<'23년 7월 시장 내 브랜드별 점유율>

( 단위: US$ 만, %)

[자료: DMS Group]

러-우 사태 이전과 다르게 주목할 것은 일부 해외 제조사의 이탈로 인한 러시아 시장 내 경쟁구도의 재편이다. 유럽과 미국에서 수입한 일부 브랜드는 차츰 러시아산 제품들과 기타 유사품들로 대체되고 있으며, 그 결과 ’23.7월 각 브랜드별 인기순위 Top5 중 3개를 자국(러시아) 브랜드가 차지하는 등의 변화가 일어나고 있다.

러시아 정부는 지난 5월 자국 영양제 산업의 보호를 위해 수입품에 대한 ‘특별수입관세’ 조치를 1차적으로 논의한 바 있으며, 다른 여타 산업들과 마찬가지로 ‘생산 현지화’를 필두로 한 수입대체(자국산업육성) 정책을 적극적으로 펼치고 있다.

하지만, 일각에선 장시간 익숙해져있던 소비자의 선택을 바꾸는 데에는 상당한 시간이 소요되며, 대체재가 없는 일부 품목군도 있기 때문에 러시아 영양제 산업의 자국화에는 분명한 한계가 존재한다는 의견도 있다. 러시아의 병행수입 허용에 따라 오랜 시간 시장에서 인기를 누려왔던 독일, 폴란드산이 여전히 수입되고 있으며, 수입이 막힌 일부제품의 경우에도, 딜러들을 통한 제3국 우회수입이 이루어질 가능성이 여전히 남아있기 때문이다.

또한, 영양제의 제조와 공급에는 외국산 장비와 부품 필요한데, 적지 않은 부분들이 대러시아 수출규제 품목에 속해있으며, 필요 장비를 확보한다 할지라도 실제 생산을 위해서는 소프트웨어의 탑재 등 부대적인 요소가 후행돼야하기 때문에 단시간안에 수입의존율을 낮추기에는 쉽지않은 요소들이 존재한다.

한편, 2023년 8월 기준 대한민국은은 대러시아 영양제 수출국 중 10위를 기록했으며, 주요 기업으로는 KOLMAR BNH (콜마비앤에이치), DONGSUH FOODS (동서식품), SAMYANG FOODS (삼양식품), ISAAC (이삭),NAMYANG DAIRY PRODUCTS (남양)이 있다. 이들 제품은 러시아 최대 온라인 유통망 Wildberries, OZON 등에서 찾아볼 수 있으며, 콜라겐, 인삼 등의 제품이 인기를 끌고 있다.

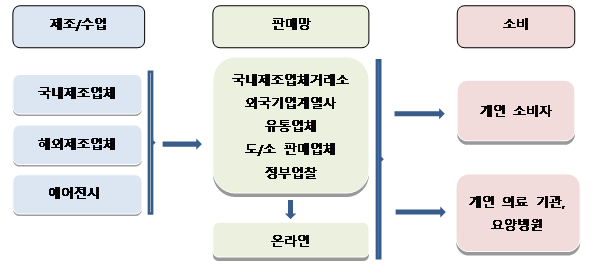

유통구조

<유통 구조 모식도>

[자료: KOTRA 모스크바 무역관]

영양제 제품의 주요 판매 채널은 약국과 대형 FMCG 시장이다. DMS그룹이 매긴 등급에 따르면 점유율 기준 상위 3개 약국은 Rigla(8%), April (6.7%), IRIS(5.1%) 이다. 건강기능식품 및 첨가물의 통상적인 유통 채널 외에도, 대형 화장품 소매업체인 Gold Apple이 2022년 5월부터 영양제 판매를 시작한 것도 주목할 만한 점이다.

또한, 2022년 2월 이후 가장 많이 이용됐었던 온라인 마켓플레이스 iHerb가 물류 및 금융 애로로 러시아 시장을 떠나면서, 소비자들은Apteka.ru, Eapteka(Sberbank의 자회사 네트워크), OZON, Wildberries 등 다른 온라인 마켓플레이스를 통해 건강기능식품과 영양제를 더욱 자주 주문하기 시작했다.

관세율 및 인증

<HS code별 관세율>

(단위: %)

[자료: EAEU 세관 홈페이지]

러시아, 벨라루스, 아르메니아, 카자흐스탄, 키르기스스탄 등 5개국으로 구성된 유라시아경제연합(EAEU)은 공통 관세 및 인증제도를 적용하고 있다. HS code 2106에 포함된 모든 종류의 제품은 EAEU 인증 규정상 '건강기능식품' (dietary supplements)으로 분류되며, "식품 안전에 관한 관세동맹"(TR CU 021/2011)의 기술규정에서 정하는 기준을 충족해야 한다. 이 규정에 따르면, 건강기능식품은 EAEU에서 요구하는 안전성 평가를 통과하고 관련 서류(기술 설명서, 계약서, 송장, 시험 성적 등)를 구비한 경우에만 역내 유통이 가능하다.

또한, 2023년 10일 1일부로 시행된 '식음료제품 디지털 라벨링에 관한 규칙'에 의거하여 러시아 시장 내로 수입/유통되는 모든 영양제에는 라벨링이 부착돼야 하고 그 정보를 시스템(Chestiny Znak)에 입력해야 한다. 체스늬 즈낙(Chestiny Znak) 시스템은 제품의 진위여부를 확인뿐만 아니라 유통기한, 생산 및 유통 과정을 정직하고 투명하게 보여주고자 만들어진 시스템으로서 이는 최근 들어 증가하고 있는 위조품들의 확산을 방지하기 위함이다. 같은 맥락으로 시장 내 경쟁력을 제고하기 위해선 가격도 중요하겠지만 원산지, 성분함량, 효능 등을 효과적으로 명시하는 것이 좋을 것이다.

시사점

러시아 영양제 시장은 최근 5개년 평균 18%의 성장을 보이고 있으며, 영양제를 꾸준히 섭취하는 인구의 비율 또한 매년 5% 증가하고 있다는 점에서 진출이 유망한 시장이라고 할 수 있다.

러-우 사태와 관련하여 러시아 정부는 자국산업 보호를 위해 '특별수입관세' 도입을 검토하고 현지생산을 적극 지원하는 한편, 시장에서는 수입산을 대체하는 자국산 브랜드가 빠르게 인기를 끌고 있는 등 경쟁구도의 재편이 일어나고 있다.

대러시아 영양제 수출 10위 안에 드는 대한민국은 공백이 발생하는 품목 위주(독일, 미국산 등)로 수출을 검토해 볼 수 있겠고, 유력 온라인 플랫폼 iHerb가 철수함에 따라 Wildberries, Ozon 등 대체 온라인 플랫폼으로의 입점을 노려볼 수 있겠다. 마지막으로 2023년 10월 1일부로 시행된 '의무 라벨링' 규정을 반드시 준수할 수 있도록 사전 준비가 필요하다.

자료: ITC Trademap, Globus VED, Spark-Interfax, Consultant Plus, DMS Group, Retail.ru, RBC.RU,RG.RU지 등 KOTRA모스크바 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

본 페이지에 등재된 자료는 운영기관(KIEP) 및 EMERiCs의 공식적인 입장을 대변하고 있지 않습니다.

| 이전글 | 러시아 '공작 장비 호환용 프레스/스탬핑/펀칭 공구' 시장 동향 | 2023-10-30 |

|---|---|---|

| 다음글 | 러시아, 2024년부터 러産 알코올 제품에 소비세 부과 검토 | 2023-11-08 |

러시아ㆍ유라시아

러시아ㆍ유라시아