2023년 베트남 농림어업 정보

베트남 KOTRA 2023/12/26

2023년 베트남 농림어업 정보

가. 산업 특성

정책 및 규제

베트남 농업농촌개발부(MARD, Ministry of Agriculture and Rural Development)는 2022년 1월 28일 ‘2050년까지의 비전, 2021~2030년 지속 가능한 농업농촌개발전략’(Decision No. 150/QD-TTg)을 통해, 2030년까지의 농림수산 분야 발전 목표 및 전략, 그리고 2050년까지의 장기적인 비전을 공표하였다. 베트남 정부 당국은 이를 통해 현대적이고 지속 가능하며 경쟁력 있는 농산품 생산, 국가 식량 안보 확보, 온실가스 배출 감축을 위한 국제적 약속 이행 등을 달성하고자 한다.

<2050년까지의 비전, 2021~2030년 지속 가능한 농업농촌개발전략 주요 내용>

[자료: Decision No. 150/QD-TTg]

또한 베트남 정부는 세부 산업별 아래와 같은 발전 전략을 통해 주요 생산 품목의 생산량을 증대하고 품질을 향상할 계획이다.

<세부 산업별 발전 전략>

[자료: Decision No. 150/QD-TTg]

베트남 농업의 지속 가능한 개발을 촉진하고, 농민 소득을 향상시키기 위해 농업 분야에 대해서는 다양한 세금 혜택을 포함한 지원 정책이 마련되어 있다. 주요 내용을 살펴보면 아래와 같다.

<농업·임엄·어업 관련 지원 제도>

[자료: 시행령 제57/2018/ND-CP호(Decree No. 57/2018/ND-CP)]

주요 기업

(1) 베트남 기업

베트남의 농업은 과거 소규모 개인 농가 형태로 운영되는 경우가 많았지만 최근에는 관련 기업들이 증가하고 있다. 이에 따라 베트남 정부는 소규모 개인 사업이 아닌 기업으로서의 접근을 통해 베트남 농업의 현대화·효율화 등을 시도하고 있다. 현재 베트남 농업 부문에서 활발히 활동 중이며, 부문별 선도 기업은 다음과 같다.

<2022년 농림어업 세부 분야별 주요 베트남 기업>

[자료: 베트남 리포트(Vietnam Report)]

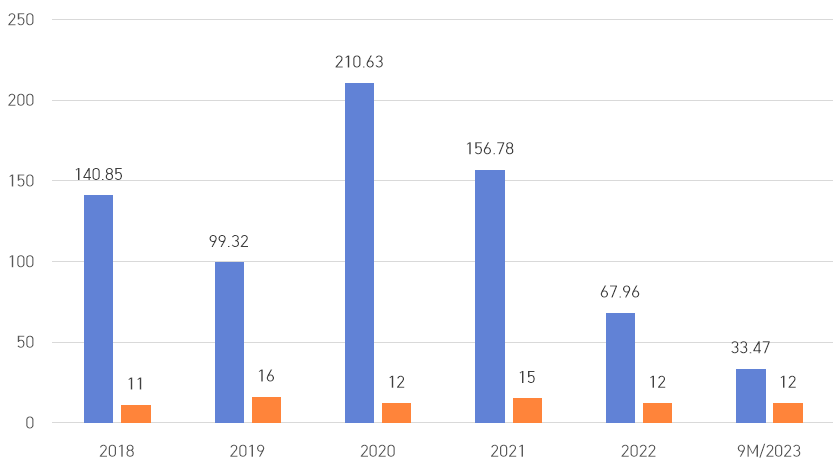

(2) 외국인직접투자(FDI) 기업

한편, 2022년 12월 기준 베트남의 농림어업 분야 FDI 프로젝트 누적 건수는 총 525건, 총 등록 자본은 38억5000만 달러에 달했다. 그러나 2022년 베트남 농림어업 투자 자본은 전체 FDI 자본의 0.2%인 6796만 달러로, 지난 5년 중 가장 낮은 수치를 기록했다.

<2018~2023년 베트남 농림어업 부문 FDI 현황>

(단위: US$ 백 만)

주: 2023년은 1~9월 통계만 합산

[자료: 베트남 기획투자부(MPI, Ministry of Planning and Investment)]

한편 전체 농림어업 대상 FDI는 감소한 데 비해, 최근 몇 년간 품종 개량·, 사료·수의학·축산·축산물 가공 등 축산 업계에 대한 FDI 자본 유입은 활발해졌다. 대표적으로 태국의 CP그룹, 인도네시아 자프파(JAPFA), 중국 신시왕그룹(New Hope Group), 네덜란드 데호이스(De Heus) 등이 베트남 축산물 생산 및 가공 분야에 대규모 자본을 투자했다. 이에 따라 소규모 축산 기업 및 영세 축산업자들의 시장 점유율은 감소한 반면, 축산업 분야의 글로벌 기업은 베트남에 대한 투자를 확대하고 있는 것으로 나타났다.

주요 이슈

(1) 유기농업에 대한 관심 확대

베트남은 현재까지 63개 성·시 중 59개 지역에서 유기 농업을 시행 중이며 향후 더욱 확대될 것으로 보인다. 베트남은 결정문 제885/QD-TTg호를 통해 “2020~2030년 유기농업 개발 프로젝트(The Organic Agriculture Development Project for the period 2020-2030)”를 2020년부터 시행한 결과, 2022년 상반기 기준 약 24만 헥타르에 달하는 유기농업 면적을 보유하게 되었다. 이는 2016년 기준 5만3350헥타르에 비해 3.5배 커진 수치이다.

<베트남의 유기농업 전환 목표>

(단위: %)

[자료: 결정문 제885/QD-TTg호]

베트남 유제품 업계를 선두하고 있는 비나밀크(Vinamilk)는 유기농업 분야에서 가장 활발한 활동을 펼치고 있다. 비나밀크는 자체 유기농 브랜드를 출시했으며, 2017년에는 베트남은 물론 동남아시아 최초의 유럽 표준 유기농 낙농장을 달랏(Dalat) 지역에 개발했다. 경쟁사인 TH 트루밀크(TH Truemilk)도 2013년 유기농 농장 운영을 시작해 2017년 첫 번째 유기농 브랜드인 TH 트루밀크 오가닉을 출시했다. 한편, 비나밀크는 2021년부터 그린팜(Green Farm) 3곳을 시범 운영하기 시작했고, 전체 13개 농장을 그린팜으로 전환한다는 계획을 세웠다. 그린팜은 가축을 기르며 살충제와 화학 비료를 사용하지 않고, 축산 활동으로 인해 발생하는 폐기물 수거 및 처리를 통해 유기비료를 만드는 비나밀크의 친환경 축산 사업모델을 의미한다.

△참고: KOTRA 하노이무역관 해외시장뉴스 “베트남 식품시장에 부는 유기농 열풍” [바로가기]

<비나밀크의 그린팜 프로젝트>

[자료: 비나밀크 ESG 경영활동 보고서(2022)]

농자재 비용 변동에 취약

베트남은 농작물 종자, 비료, 동물 사료, 동물용 의약품 등 많은 농자재를 수입에 크게 의존하고 있다. 베트남 농업농촌개발부(MARD)에 따르면, 2023년 9월 기준 동물용 사료 생산 원료의 60%, 비료의 42%가 수입되고 있다. 실제로 2023년 1~8월 베트남의 농업용 자재 수출액은 13억2000만 달러를 기록한 반면, 같은 기간 수입액은 47억2000만 달러를 기록하여 총 34억 달러의 무역 적자가 발생했다.

이처럼 원자재 수입 의존도가 높은 이유 중 첫 번째는 베트남이 농산물 생산을 위한 주요 원자재 개발에 적극적이지 않다는 점이다. 두 번째는 농업 종사자들의 원자재 활용 효율성으로, 농업 생산 시 원자재를 과하게 투입하여 생산 비용 증가를 초래하고 있는 것으로 보인다. 세계은행(World Bank)에 따르면 베트남 농업 종사자들은 평균 55% 이상의 원자재비를 추가 지출하고 있는 것으로 보인다.

이에 대해 많은 농업인이 폐기물을 활용한 퇴비, 순환농업 적용, 생산 비용 절감 등을 통해 어려움을 극복하기 위해 노력하고 있다.

식품 가공 기업 인수합병(M&A)

베트남 식품업계에서는 기업 인수합병이 다수 진행되었으며, 이러한 추세는 앞으로도 계속될 것으로 전망된다. 현재 베트남에서 기업 인수합병은 외국인 투자자가 베트남 시장에 진출하여 사업을 진행할 수 있는 가장 효과적인 방법으로 평가된다.

한국 기업 중에는 C 기업의 베트남 민닷푸드(Minh Dat Food) 지분 64.9% 및 CTE JSCO(Cau Tre Export Goods Processing JSC) 지분 71.6% 인수, D 기업의 득비엣푸드(Duc Viet Food) 지분 100% 인수 등이 대표적인 예시로 손꼽힌다.

베트남 대형 브랜드들도 적극적으로 인수합병에 나서고 있다. 대형 브랜드가 보유한 안정적 현금흐름 창출 역량, 체계적 사업 전략, 전문 운영 능력 등을 통해 소규모 식품 사업을 확장한다는 전략이다.

베트남의 대표 식음료 프랜차이즈 푹롱 커피(Phuc Long Coffe)는 베트남 마산그룹(Masan Group)에 인수된 후, 매출 및 매장 수 면에서 모두 큰 폭으로 성장했다. 푹롱은 2022년 연말 기준 브랜드 대표 매장 111개, 미니 매장 21개를 보유했는데, 이는 2021년 마산그룹의 최초 투자 이후 2배 가까이 증가한 수치이다. 총이익률 역시 2019년 35%에서 2023년 2분기 64.4%까지 증가했다.

나. 현황

시장규모

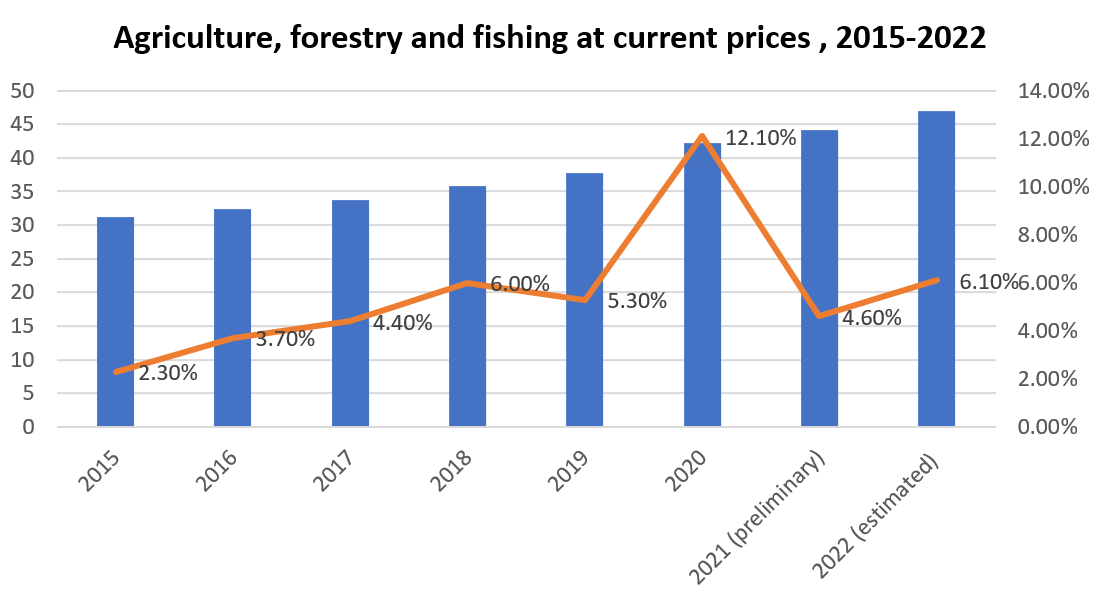

베트남은 지난 수십 년간 농업 분야에서 높은 성장률을 달성했다. 2015~2022년 베트남의 농림어업 시장 규모는 연평균 5.6% 성장하여, 2015년 311억9000만 달러에서 2022년 468억9000만 달러로 증가했다.

<2015~2022년 베트남 농림어업 시장 규모 및 성장률>

(단위: US$ 10억, %)

주: 2023년 10월 26일 베트남중앙은행(SBV) 환율 기준, 1USD = 24,095VND / 막대그래프 – 시장 규모, 꺾은선그래프 – 성장률

[자료: 베트남 통계총국(GSO)]

농산물

베트남의 농업 생산량은 최근 변화를 겪고 있다. 우선 2021년 3월 25일자 정부 결의안 제34/NQ-CP호(Resolution No. 34/NQ-CP) “2030년 국가 식량 안보 보장”에 따라 쌀 생산량을 연간 3,500만 톤 수준으로 감소시킨다는 목표를 세웠다. 이에 베트남의 쌀 생산량은 2015년 4,510만 톤에서 4,270만 톤으로 감소하였다. 이와 반대로 과실 작물과 다년생 공예 작물은 생산량이 증가하고 있다.

같은 기간 베트남의 양돈 산업을 제외한 축산업과 어업 모두 성장을 기록했다. 양돈 산업의 경우 2015년 2,890만 마리에서 2020년 2,470만 마리로 사육하는 돼지 수가 줄어들었다. 공급이 풍부하여 돼지고기 가격이 하락하는 데 비해 사료비가 비싸, 일반 소규모 농가가 손해를 감당하지 못해 양돈 규모를 줄인 것으로 추정된다. 이에 따라 공급이 다소 줄어들면서 돼지고기 가격이 소폭 증가했음에도 불구하고, 아직까지 이 같은 추세는 지속되고 있다.

<2015~2022년 베트남 주요 농산물 생산 규모>

(단위: 상품별로 상이)

주: 상품 종류 영문 병기 / 2022년은 예비 통계(Preliminary) 기준

[자료: 베트남 통계총국(GSO)]

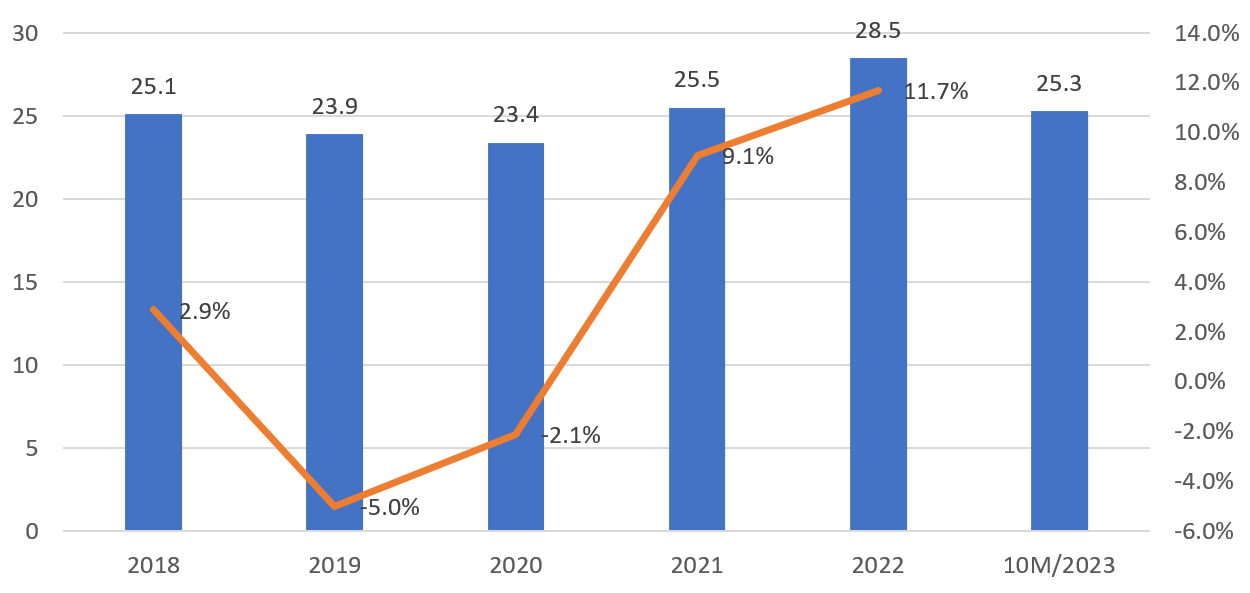

수출 동향

베트남의 농산물 수출액은 2018년 251억 달러에서 2022년 285억 달러, 2023년 1~10월 253억 달러까지 증가했다. 다만 주요 수출시장인 중국의 무역 규제로 인해, 지난 2019~2020년 수출액은 일시적으로 감소했다.

주된 이유는 중국이 베트남에 무역 정책 조정을 통해 통계에 잡히지 않는 비공식 무역(Informal trade)을 제한할 것을 요구했기 때문이다. 이와 동시에 공식 무역을 장려함으로써 식품 품질, 위생 및 안전, 기타 기술 규제(라벨링, 원산지, 재배 지역 코드) 등을 강화했다.

특히 코로나19 팬데믹이 본격적으로 유행한 2020년에는 검역 규제 및 국가 간 이동 제한으로 인해 수출에 어려움이 지속되었다. 이후 2021~2022년 베트남의 수산물 수출액이 각각 전년 대비 5.6%, 23% 증가, 같은 기간 커피 수출액은 각각 전년 대비 12.1%, 32% 증가하면서 수출실적이 개선되었다.

<2018~2023년 베트남 농림어업 부문 수출액 추이>

(단위: US$ 10억)

주: 2023년은 1~10월 통계만 합산

[자료: 베트남 관세총국(GDC)]

2022년 베트남 농림어업 상품 수출액은 전체 상품 수출액 중 7.7%를 차지했다. 주요 수출품으로는 수산물(109억 달러), 커피(41억 달러), 쌀(35억 달러), 과일 및 채소(34억 달러), 캐슈너트(31억 달러) 등이 있다.

<2022년 베트남 농림어업 상품별 상위 수출시장>

(단위: US$ 10억)

주: 괄호 안은 수출액

[자료: 베트남 관세총국(GDC)]

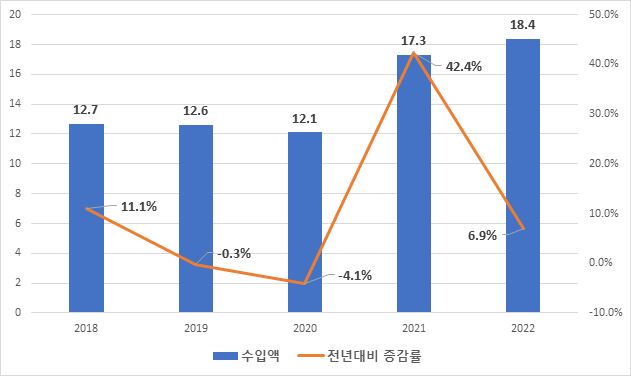

수입 동향

베트남의 농수산물 수입액은 2018년 127억 달러에서 2022년 184억 달러로 증가했으며, 2023년은 10월까지 총 149억을 기록하고 있다. 2019~2020년에는 수입액이 다소 감소하여 같은 기간 수출액과 유사한 추이를 보였으나, 그 원인에는 차이가 있는 것으로 분석된다.

<2018~2023년 베트남 농림어업 부문 수입액 추이>

(단위: US$ 10억)

[자료: 베트남 관세총국(GDC)]

2019년 베트남의 농산물 수입액은 전년 대비 4억6200만 달러 감소했다. 당시 베트남 관계 당국이 수입된 밀에 조뱅이(Cirsium Arvense, 캐나다 엉겅퀴)가 섞인 것을 적발하면서, 이후 밀 수입이 어려워졌기 때문이었다. 2020년에는 베트남 또한 코로나19 팬데믹의 영향으로 식품 수요가 감소했고, 이에 따라 식품 가공용 원료 수입이 함께 감소하면서 농산물 수입이 다소 주춤하는 모습을 보였다.

한편, 2022년 기준 베트남 농림어업 상품 수입액은 전체 상품 수입액 중 7.7%를 차지했다. 주요 수입품으로는 옥수수(33억 달러). 수산물(27억 달러), 캐슈너트(27억 달러), 과일 및 채소(21억 달러) 등이 있다.

<2022년 베트남 농림어업 상품별 상위 5개국 수입시장>

(단위: US$ 10억, %)

주: 괄호 안은 비중

[자료: 베트남 관세총국(GDC)]

다. 결론

SWOT 분석

시사점

베트남에서 농림어업 부문 외국 사업자는 대규모 농경지에 접근하는 데에 어려움을 겪고 있다. 특히 현대 농업 시설은 온실, 축사, 관리인용 주택 등 건축물이 필수적인데, 베트남에서 이러한 시설을 농지에 건축할 수 있도록 허가를 받는 일이 매우 어렵다. 현재 농지 중 가장 넒은 면적을 차지하는 것은 벼농사 농지인데, 벼농사 지역으로 허가받은 토지는 추후 용도 변경이 어렵기 때문이다. 이뿐만 아니라 2013년 제정된 베트남 토지법은 외국인 투자자가 베트남에서 농장을 짓기 위한 목적이더라도 토지 소유권을 매입할 수 없도록 하고 있어 외국인 사업자가 국내 농장 건설을 위해 토지를 임차하는 것은 제도적으로 어려운 상황이다.

이에 한국 기업이 베트남 농업에 진출하고자 하는 경우, 현지 협력사와 주식회사 또는 유한책임회사 형태로 사업을 진행해야 할 것이다. 이런 경우 농지 소유가 보다 용이해지고, 직원뿐만 아니라 이해관계자들과 사업을 진행할 때 더욱 편리하기 때문이다.

자료: 베트남 총리 결정문 제150/QD-TTg호, 베트남 정부 결정문 제57/2018/ND-CP호, 베트남 리포트(Vietnam Report), 베트남 기획투자부(MPI) 외국인투자청(FIA), 베트남 총리 결정문 제885/QD-TTg호, 베트남 통계총국(GSO), 베트남 관세총국(GDC), KOTRA 하노이무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

본 페이지에 등재된 자료는 운영기관(KIEP) 및 EMERiCs의 공식적인 입장을 대변하고 있지 않습니다.

| 이전글 | 2023년 베트남 관광산업 정보 | 2023-12-13 |

|---|---|---|

| 다음글 | [베트남 시장뉴스] 베트남, 2023년 11월 자동차 판매량 전월 대비 10.2% 증가 | 2023-12-13 |